(A petición de Alberto Pérez, compañero de trabajo)

Este año 2023 han caído dos bancos importantes como Silicon Valley Bank, en Estados Unidos, y Credit Suisse en Europa, e incluso durante unos días se habló de una posible caída del Deustche Bank.

La clave está en la fuga de depósitos. Cuando depositamos nuestro dinero en un banco, éste contrae una deuda con nosotros, es decir al depositar 100 euros en el banco "x", este banco nos debe 100 euros que nosotros podremos retirar cuando lo creamos conveniente. Ahora bien el banco no retiene ese dinero todo el tiempo hasta que nosotros un día decidimos retirarlo sino que lo utiliza bien para conceder préstamos a empresas o particulares, bien para invertir en fondos o bien para invertir en deuda pública.

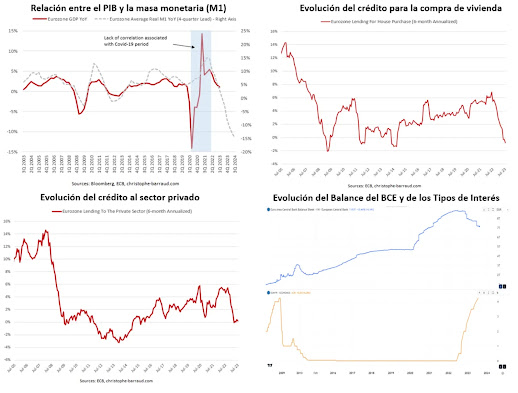

Los bancos comerciales dependen de la normativa de sus respectivos bancos centrales. En el caso de España dependen de las órdenes recibidas del Banco Central Europeo.

Existe un concepto normativo que se llama coeficiente de caja y que es el dinero que deben quedarse en caja los bancos comerciales para cubrir eventualidades y retiros tanto de empresas como de particulares. Es decir, lo normal es que cuando depositamos dinero en el banco, no retiramos la totalidad del dinero que depositamos sino que vamos efectuando retiros poco a poco, El coeficiente de caja en la actualidad es del 10%, es decir que de nuestro depósito de 100 euros, el banco retiene 10 euros y el resto, 90 euros, los utilizará bien en conceder préstamos bien en invertir en fondos o en deuda pública, porque ese es el negocio de los bancos.

Ahora bien, que ocurre, pues que la mayoría de préstamos y/o inversiones en fondos y/o compra de deuda pública suele ser a muy largo plazo, a 10 y 30 años en deuda pública y a 20-25 años en préstamos hipotecarios. Otros, obviamente son a menor plazo de tiempo, pero muchos lo son a largo plazo.

Es decir que el banco se endeuda a corto plazo, con nosotros, mientras que realiza inversiones a muy largo plazo. Por consiguiente tardará mucho tiempo en recuperar el dinero de esa inversión. Y ese es el punto clave. Mientras que vayamos realizando depósitos en el banco (nuestra nómina, por ejemplo) y vayamos efectuando retiros en importes pequeños, no ocurre nada, pero si por las circunstancias que sean necesitamos retirar fuertes cantidades de dinero el banco va a verse comprometido e incluso puede llegar a tener problemas de liquidez inmediata (recordemos que tiene el dinero invertido a largo plazo).

Seguramente en algunos casos el banco va a tener que vender en el mercado secundario aquellas inversiones que tenía, para poder hacer frente a los desembolsos inmediatos que se le exige que haga y esa venta de sus inversiones las va a tener que realizar con pérdidas. ¿Qué ocurre ? pues que si esas desinversiones llegan a oídos de la gente y entran las dudas, (como así ocurrió con Silicon Valley Bank y con Credit Suisse), lo mas normal es que vayamos al banco a retirar todo nuestro dinero, y es ahí cuando se genera el problema, cuando puede producirse un corralito financiero, pues no puede darnos todo el dinero que teníamos depositado y o bien se deja caer ese banco o bien se rescata o se fusiona con otro como fue el caso de Credit Suisse.

En el siguiente gráfico observamos como en los bancos de los EEUU el público fue retirando dinero de los bancos y con una fuerte intensidad desde finales del año 2022.

Sabemos que tenemos garantizados hasta 100.000 euros que quedan cubiertos por los bancos centrales por el Fondo de Garantía de Depósitos, pero sin lugar a dudas siempre, por lo expuesto, existe el riesgo de una caída de cualquiera de los bancos comerciales en los que depositamos nuestro dinero.